インボイスの基本パターン

仕入税額控除の要件としてインボイスの保存が必要となります。

インボイスにはいくつかの基本パターンがあります。この基本パターンさえ押さえておけば後は組み合わせで対応ができます。

おススメの記事 ⇒ インボイス制度を理解するためには、消費税の基本を理解すべし!

適格請求書はインボイスの基本

請求書とは限らない

「適格請求書」という名称から、「請求書」だけという勘違いが起こりやすいです。

しかし、請求書に限らず、領収書、レシート、納品書、見積書、契約書、覚書、お客様控え、その他あらゆる名称の書類や、名もなき書類(メールの文章とかも!)まで、ありとあらゆるものが適格請求書になり得ます。

適格請求書の要件

次の6項目が記載されていれば、適格請求書に該当します。決まった様式はありません。

① 発行者名と登録番号

② 取引年月日

③ 取引内容

④ 取引金額と消費税率

⑤ 消費税額

⑥ 交付相手先名

1枚の請求書等に6項目すべてを記載する必要はありません。例えば、領収書+納品書や、請求書+取引明細など、複数書類の組み合わせで6項目を確認できればOKです。

適格請求書の記載事項① 発行者名と登録番号

正確には「適格請求書発行事業者の氏名又は名称及び登録番号」です。

個人事業主は氏名を記載し、法人は名称を記載します。

例えば、電話番号や住所などを記載することで、インボイスを発行した事業者を特定できる場合は、屋号や省略した名称を記載することも認められています。そうすると、お店の名前と事業者の名称が異なっていても、お店の名前で発行できるということです。

登録番号は適格請求書発行事業者の登録をすることで通知される番号です。

法人の場合は「T+法人番号」、個人事業主の場合は、マイナンバーを晒すわけにはいきませんので「T+13桁の数字」が付されます。市販の手書き領収書を使用している事業者さんは、ゴム印を用意しておくと便利です。ちなみに、「T123456…」としても、「‐」を入れて「T-123456…」としても、どっちでもOKです。

登録事業者は国税庁の特設サイトで公表されますのでウソを記載するのは絶対にやめましょう(罰則もあります)。

登録については、「インボイス事業者登録」で分かりやすく解説しています。

適格請求書の記載事項② 取引年月日

正確には「課税資産の譲渡等を行った年月日」です。

課税資産の譲渡等とは、簡単に言うと、消費税が課される取引のことです。

取引年月日は、ピンポイントの日付だけでなく、「4月分」とか「4月~6月分」などの一定の期間を記載することもできます。ただし、「春」とか「夏」のような曖昧な期間は問題外ですし、「令和〇年度」のように、決算期が違えば意図する期間も異なってしまうような記載もやめておきましょう。

注意点としては、発行年月日ではなくて取引年月日だということです。実際に取引を完了した日付や取引を行った期間を記載するようにしましょう。取引年月日=発行年月日だったら気にしなくてOKです。

適格請求書の記載事項③ 取引内容

正確には「課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)」です。

課税資産の譲渡等とは、簡単に言うと、消費税が課される取引のことです。軽減対象資産とは、食料品や新聞などの消費税率8%が適用される取引のことをいいます。

要するに、発行者は何を売ったか、どんなサービスを提供したかが分かるように記載するということです。

適格請求書の記載事項④ 取引金額と消費税率

正確には「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率」です。

次の⑤消費税額とセットにすると分かりやすいです。

課税資産の譲渡等とは、簡単に言うと、消費税が課される取引のことです。その対価を、消費税込み、消費税抜きのどちらでも良いので、消費税率(10%、8%)ごとに合計額を記載します。10%の取引だけなら8%は記載しなくても(記載欄すらなくても)OKです。

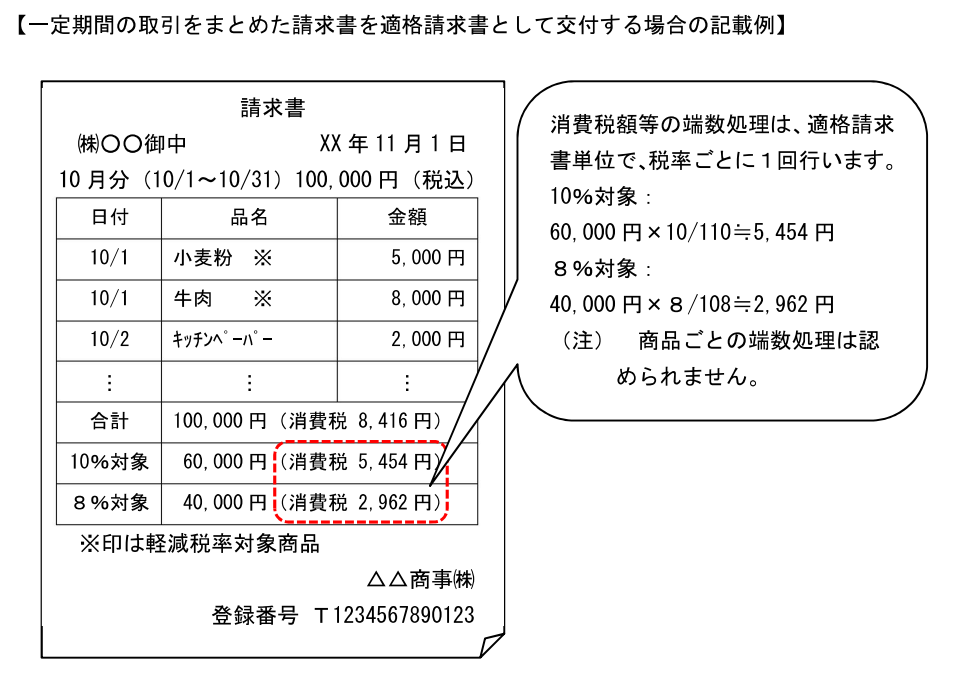

コンビニのレシートみたいに、一つの書類に複数の取引内容と、それぞれの金額を記載しても問題ないですが、適格請求書の要件としての取引金額は、その合計額となります。

適格請求書の記載事項⑤ 消費税額

正確には「税率ごとに区分した消費税額等」です。

消費税率(10%、8%)ごとに消費税額の合計額を記載します。10%の取引だけなら8%は記載しなくても(記載欄すらなくても)OKです。④取引金額に対応する消費税額を記載するイメージです。

ただし、端数処理に注意してください。

消費税額を計算するときの端数処理は、一つのインボイスにつき税率ごとに1回だけというルールがあります。端数処理の方法は、切上げ、切捨て、四捨五入など何でもありです。端数処理の話は、特に、取引内容が複数あって、それぞれの金額を記載している書類の場合は注意してください。

適格請求書の記載事項⑥ 交付相手先名

正確には「書類の交付を受ける事業者の氏名又は名称」です。

「買い手」が個人事業主の場合は氏名を記載し、法人の場合は名称を記載します。

「買い手」の屋号や省略した名称でも認められるか、現時点では確たる情報はありません。ちなみに、立替払いとか、割り勘とか、共同で費用負担しているケースで、「買い手」の名称がズバリ記載されていない場合は「立替金精算書等」の出番です。

保存が必要!

適格請求書の発行者である「売り手」には写しの保存義務があり、受領者である「買い手」は保存がなければ仕入税額控除ができません。保存期間は、7年間です(もう少し正確には決算日から7年2か月)。

「買い手」は適格請求書そのものを保存しないといけませんが、「売り手」はそうでもありません。「売り手」では、適格請求書のコピーそのものではなく、記載事項①~⑥といった必要最低限の情報を一覧にまとめ直したものでも良いとされています。手間、保存場所と相談です。

消費税法上の要件(ほぼ電子帳簿保存法を参照してます)を満たせば、データで保存することもできますが、ややこしい話なので割愛します。